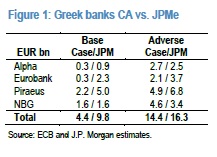

Καλύτερα των εκτιμήσεών της χαρακτηρίζει τα αποτελέσματα του stress test η JP Morgan. Όπως αναφέρει σε σχετική έκθεση, τα αποτελέσματα είναι θετικά για τον κλάδο. Ο οίκος στις αναλύσεις του προέβλεπε στο βασικό σενάριο κεφαλαιακές ανάγκες 9,8 δισ. ευρώ και προέκυψαν 4,4 δισ., ενώ στο δυσμενές η εκτίμηση ήταν ότι θα χρειαστούν 16,3 δισ. και τελικά χρειάζονται 14,4 δισ. (δείτε στον σχετικό πίνακα τις εκτιμήσεις ανά τράπεζα).

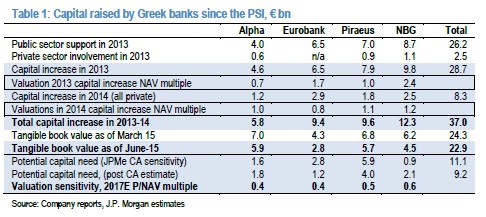

Η JP Morgan καταθέτει τις εκτιμήσεις της για τις τιμές των μετοχών με βάση τον δείκτη τιμή/Καθαρή Αξία Ενεργητικού (P/NAV). Όπως αναφέρει, είναι περίπου 0,4x για την Alpha Bank ΑΛΦΑ +26,09% και τη Eurobank, 0,6x για την Πειραιώς και 0,7x για την Εθνική. Αυτές οι αποτιμήσεις αντιστοιχούν σε discount 20 έως 60% στον αντίστοιχο μέσο ευρωπαϊκό δείκτη, με βάση τις εκτιμήσεις για το 2015 (1,1x). Όπως υποστηρίζει, αυτές οι αποτιμήσεις γίνονται με βάση την υπόθεση ότι οι αυξήσεις κεφαλαίου θα γίνουν πιθανότατα με μετοχές και ισοδύναμα.

Η JP Morgan καταθέτει τις εκτιμήσεις της για τις τιμές των μετοχών με βάση τον δείκτη τιμή/Καθαρή Αξία Ενεργητικού (P/NAV). Όπως αναφέρει, είναι περίπου 0,4x για την Alpha Bank ΑΛΦΑ +26,09% και τη Eurobank, 0,6x για την Πειραιώς και 0,7x για την Εθνική. Αυτές οι αποτιμήσεις αντιστοιχούν σε discount 20 έως 60% στον αντίστοιχο μέσο ευρωπαϊκό δείκτη, με βάση τις εκτιμήσεις για το 2015 (1,1x). Όπως υποστηρίζει, αυτές οι αποτιμήσεις γίνονται με βάση την υπόθεση ότι οι αυξήσεις κεφαλαίου θα γίνουν πιθανότατα με μετοχές και ισοδύναμα.

Ο οίκος πάντως σημειώνει ότι μετά το PSI οι ελληνικές συστημικές τράπεζες άντλησαν συνολικά 37 δισ. ευρώ. Αν προστεθούν τα 15 δισ. ευρώ που διατέθηκαν για τις τράπεζες που εκκαθαρίστηκαν και τα 9,2 δισ. ευρώ που  είναι οι εκτιμήσεις για τις ανάγκες που υπάρχουν τώρα, συνολικά φτάνουμε σε ένα ποσό 60 δισ. ευρώ ή 33% του ΑΕΠ της χώρας για το 2014.

είναι οι εκτιμήσεις για τις ανάγκες που υπάρχουν τώρα, συνολικά φτάνουμε σε ένα ποσό 60 δισ. ευρώ ή 33% του ΑΕΠ της χώρας για το 2014.

Goldman Sachs: Αναμενόμενα τα αποτελέσματα

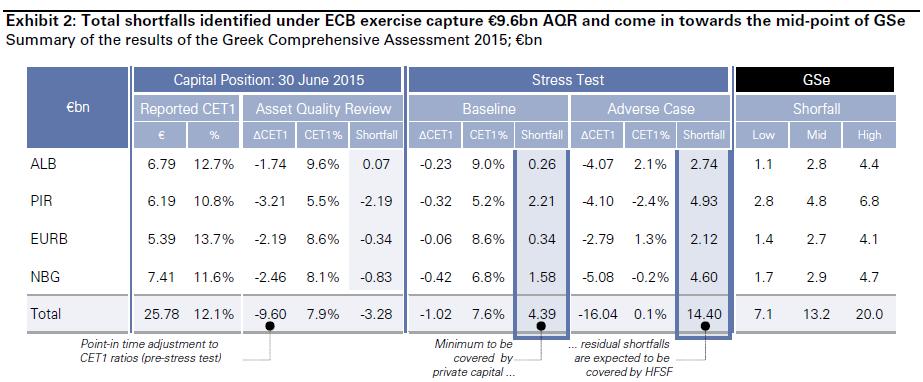

Αναμενόμενες και εντός του εύρους των εκτιμήσεών της χαρακτηρίζει η Goldman Sachs τις κεφαλαιακές ανάγκες των τεσσάρων συστημικών τραπεζών, όπως προέκυψαν από τα stress tests που διενήργησε η ΕΚΤ και ανακοινώθηκαν το Σάββατο.

Οι ελληνικές τράπεζες καλούνται να έχουν υποβάλει τα πλάνα ανακεφαλαιοποίησης στον SSM έως τις 6 Νοεμβρίου, ενώ θα πρέπει να έχουν ολοκληρωθεί οι διαδικασίες έως τα τέλη του έτους.

Τα ελλείμματα ήταν και στα δύο σενάρια υψηλότερα για την Πειραιώς (2,2 δισ. στο βασικό σενάριο και 4,9 δισ. στο αντίξοο, έναντι εκτιμήσεων της GS για 2,8 δισ. και 6,8 δισ. αντίστοιχα).

Για την Εθνική, ο «λογαριασμός» είναι στο 1,6 δισ. και 4,6 δισ. ευρώ στα δύο σενάρια, έναντι προβλέψεων της GS για 1,7 και 4,7 δισ. ευρώ.

Για τη Eurobank, οι κεφαλαιακές ανάγκες ανέρχονται στα 0,34 δισ. και 2,1 δισ., έναντι εκτιμήσεων για 1,4 και 4,1 δισ. ευρώ από την Goldman Sachs.

Για την Alpha, οι ανάγκες διαμορφώνονται στα 0,26 δισ. και 2,7 δισ., τη στιγμή που ο οίκος προέβλεπε κεφαλαιακές ανάγκες 1,1 δισ. στο βασικό σενάριο και 4,4 δισ. στο δυσμενές.

Το ύψος των συνολικών κεφαλαιακών αναγκών στα 14,4 δισ. ευρώ ευθυγραμμίστηκε με το μέσον περίπου του εύρους που προέβλεπε η Goldman Sachs, αλλά και με τις εκτιμήσεις σε μέσα ενημέρωσης.

Η μίνιμουμ συμμετοχή των ιδιωτών στα 4,4 δισ. ευρώ είναι στο μέσον των κεφαλαίων που αντλήθηκαν στις δύο προηγούμενες ανακεφαλαιοποιήσεις (3 δισ. ευρώ το 2013 και 8 δισ. ευρώ το 2014) και είναι κοντά στην τρέχουσα κεφαλαιοποίηση των τεσσάρων τραπεζών, που διαμορφώνεται στα 4,9 δισ. ευρώ.

Ο οίκος σχολιάζει και τον νόμο για την ανακεφαλαιοποίηση, τονίζοντας ότι οι τράπεζες θα πρέπει να αντλήσουν τουλάχιστον τα 4,4 δισ. ευρώ για να αποφύγουν το ενδεχόμενο να τεθούν σε εξυγίανση. Η νέα νομοθεσία δίνει στην κυβέρνηση περισσότερη ευελιξία στην επιβολή ζημιών σε ιδιώτες πιστωτές και στην ενίσχυση της θέσης του ΤΧΣ, τονίζει ο οίκος.

Το πλαίσιο επιτρέπει το επιλεκτικό bail in των πιστωτών ακόμη και στην περίπτωση προληπτικής ενίσχυσης κεφαλαίων με δημόσια χρήματα (στο δυσμενές σενάριο), ενώ αφήνει στο ΤΧΣ πλήρη δικαιώματα ψήφου και αυξημένες εξουσίες διακυβέρνησης, υπογραμμίζει.

Wood: Διαχειρίσιμο το αποτέλεσμα των stress test

Τα αποτελέσματα του stress test στις ελληνικές τράπεζες ευθυγραμμίζονται πλήρως με τις εκτιμήσεις των αναλυτών, τονίζει η Wood, σε έκθεσή της στην οποία σημειώνει ότι παραμένει neutral για τον κλάδο.

Τα πολύ χαμηλά νούμερα στο βασικό σενάριο για την Alpha και τη Eurobank αποτελούν θετική έκπληξη,ενώ Εθνική και Πειραιώς ανήλθαν στο πάνω όριο του εύρους των προσδοκιών.

Ο οίκος υπογραμμίζει τις μεγάλες διαφορές μεταξύ των παραδοχών στο βασικό και το δυσμενές σενάριο για τις τράπεζες, επισημαίνοντας ότι οι ζημιές από δάνεια είναι υπερδιπλάσιες στο δεύτερο σενάριο.

Σε σχέση με τα αποτελέσματα β’ και γ΄τριμήνου, ο οίκος επισημαίνει ότι καταγράφεται μεγάλη αύξηση των προβλέψεων, στα 7,5 δισ. ευρώ σωρευτικά ώστε να καλυφθεί το μεγαλύτερο μέρος των αναγκών που προκύπτουν από το τεστ ποιότητας ενεργητικού (9,2 δισ. ευρώ).

Τέλος, η Wood εκτιμά ότι όταν ολοκληρωθούν οι ενέργειες ενίσχυσης της κεφαλαιακής βάσης των τραπεζών, οι τέσσερις τράπεζες θα έχουν δείκτη CET I μεταξύ του 15% και του 18%.

Credit Suisse: Παραμένει η αβεβαιότητα

Συνεχίζει να μην δίνει τιμές στόχους για τις Alpha Bank ΑΛΦΑ +26,09%, Eurobank και Εθνική η Credit Suisse παρά το γεγονός ότι κρίνει ως καλύτερα του αναμενομένου τα αποτελέσματα (σ.σ. δεν κάνει αναφορά για την Πειραιως).

Σύμφωνα με τον οίκο, η αβεβαιότητα παραμένει. Η προσαρμογή του AQR ήταν 9,2 δισ. ευρώ. και περιλαμβάνεται στα 14,4 δισ. που απαιτούνται για το δυσμενές σενάριο. Για τις Alpha Bank ΑΛΦΑ +26,09%, Eurobank και Εθνική σημειώνει ότι απαιτείται ανακεφαλαιοποίηση ύψους 9,5 δισ. ευρώ εκ των οποίων τα 6 δισ. ευρώ συνδέονται με το AQR. Εκτιμά ότι οι τρεις αυτές τράπεζες θα επιχειρήσουν να καλύψουν ένα μέρος του απαιτούμενου κεφαλαίου με ΑΜΚ του ιδιωτικού τομέα και ένα μέρος πιθανά από μη απομειούμενα εργαλεία του ΤΧΣ, ενώ είναι πιθανές και οι πωλήσεις ενεργητικού.

Δεδομένου ότι η «όρεξη» των ιδιωτών για συμμετοχή δεν είναι ξεκάθαρη η Credit Suisse εκτιμά ότι υπάρχει αρκετή αβεβαιότητα για τη δομή.

Τονίζει ότι τα «κουρέματα» στην αξία της περιουσίας στο AQR είναι ένα βήμα για την εμπέδωση εμπιστοσύνης. Για τις τέσσερις συστημικές τράπεζες οι συνολικές προβλέψεις αντιστοιχούν σε 4,4 δισ. για τα 9,2 δισ. ευρώ της προσαρμογής του AQR. Το μεγαλύτερο κομμάτι από τα 4,4 δισ. ευρώ, 3,1 δισ. ευρώ, οφείλεται σε επαναξιολόγηση των προβλέψεων που απαιτούνται για οικιστικά ακίνητα, στα οποία επιβλήθηκε κούρεμα 25% στα collateral. Επιπρόσθετα, τα collateral επίσης επατιμολογήθηκαν χαμηλότερα κατά 2,6 δισ. ευρώ κατά τη διαδικασία εξέτασης των φακέλων. Όπως αναφέρει η Credit Suisse αυτό είναι ένα βήμα προς τη σωστή κατεύθυνση για να αποκατασταθεί η εμπιστοσύνη σε ότι αφορά τα επίπεδα προβλέψεων.

Ο οίκος αναφέρει ότι η EKT προβλέπει το ενδεχόμενο πολύ χαμηλής απόδοσης ιδίων κεφαλαίων (ROE) και παραγωγής κεφαλαίου για την περίοδο 2016-2017 έναντι των εκτιμήσεων έναντι αυτών της Credit Suisse.

Πηγή: Euro2day