Τα πάντα γύρω από την φορολογία των εταιρικών αυτοκινήτων αναλύει ο φορολογικός σύμβουλος κ. Γιώργος Α. Κορομηλάς μέσω ενός χρήσιμου οδηγού που δημοσιεύει το Enikonomia.gr.

1. Φορολογική μεταχείριση των

Ε.Ι.Χ. αυτοκινήτων που παραχωρούνται κατά χρήση στους υπαλλήλους της εταιρείας

1.1. Γενικά

Απαντώντας σε σχετικά ερωτήματα αναφορικά με το πιο πάνω θέμα, η

Γ.Γ.Δ.Ε. με το υπ’ αριθμόν πρωτ. ΔΕΑΦ

1096157 ΕΞ 2016/22.6.2016 έγγραφό της, γνωστοποίησε τα ακόλουθα :

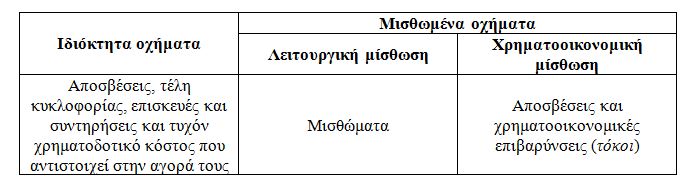

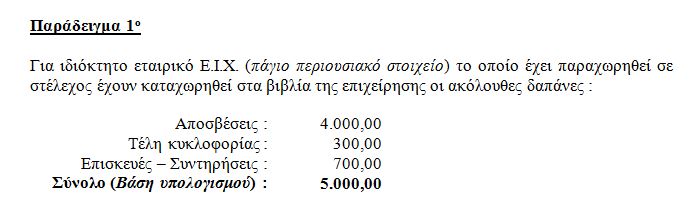

α) Με τις διατάξεις της παραγράφου 2 του άρθρου 13 του Ν. 4172/2013, όπως

τροποποιήθηκαν με την παράγραφο 1 του άρθρου 44 του Ν. 4389/2016, ορίζεται ότι

η αγοραία αξία της παραχώρησης ενός οχήματος σε εργαζόμενο ή εταίρο ή μέτοχο

από ένα φυσικό ή νομικό πρόσωπο ή νομική οντότητα, για οποιοδήποτε χρονικό

διάστημα ενός φορολογικού έτους, υπολογίζεται σε ποσοστό 80% του κόστους του οχήματος που εγγράφεται ως δαπάνη στα βιβλία

του εργοδότη με τη μορφή της απόσβεσης περιλαμβανομένων των τελών κυκλοφορίας,

επισκευών, συντηρήσεων, καθώς και του σχετικού χρηματοδοτικού κόστους που

αντιστοιχεί στην αγορά του οχήματος ή του μισθώματος.

Προσοχή: Σε περίπτωση που το κόστος είναι μηδενικό, η

αγοραία αξία της παραχώρησης ορίζεται σε ποσοστό 80% της μέσης δαπάνης ή

απόσβεσης κατά τα τελευταία 3 έτη.

β) Για σκοπούς ίσης

φορολογικής μεταχείρισης δεν υφίσταται διαφορετική αντιμετώπιση των εισοδημάτων

των εργαζομένων μιας επιχείρησης με αντικείμενο δραστηριότητας την πώληση

οχημάτων και μιας επιχείρησης με οποιαδήποτε άλλη δραστηριότητα. Επίσης η

λογιστική απεικόνιση του οχήματος, δεν αποτελεί κριτήριο για τον χαρακτηρισμό ή

μη του οχήματος αυτού ως παροχή σε είδος για τον εργαζόμενο, δεδομένου ότι αυτό

χρησιμοποιείται από υπάλληλο της επιχείρησης λόγω παραχώρησής του από αυτήν.

γ) Από τα ανωτέρω συνάγεται ότι, όσον αφορά στη φορολογική

μεταχείριση της παροχής οχήματος στα στελέχη μιας επιχείρησης ανεξαρτήτως :

αα) της διάρκειας χρήσης του οχήματος, και

ββ) της δραστηριότητας της επιχείρησης

η παροχή αυτή αποτελεί παροχή σε είδος για τον εργαζόμενο, η

οποία για σκοπούς εφαρμογής του άρθρου 13 του Ν. 4172/2013 αποτιμάται σύμφωνα

με τα οριζόμενα στην παράγραφο 2 του ίδιου άρθρου και νόμου όπως τροποποιήθηκε

με την παράγραφο 1 του άρθρου 44 του Ν. 4389/2016 και ισχύει για εισοδήματα που

αποκτώνται από το φορολογικό έτος 2016 και επόμενα.

δ) Επίσης, σύμφωνα με το τελευταίο εδάφιο της παραγράφου 1

της εγκυκλίου ΠΟΛ. 1087/23.6.2016, πέραν των αλλαγών που προέκυψαν από τις

ανωτέρω διατάξεις ως προς την αποτίμηση της παροχής αυτής, εξακολουθούν να

ισχύουν οι διευκρινίσεις που δόθηκαν με τη βασική ερμηνευτική εγκύκλιο του

άρθρου 13 του Ν. 4172/2013 ΠΟΛ.1219/6.10.2014.

1.2. Διευκρινίσεις για την παραχώρηση οχήματος

Σύμφωνα με την ερμηνευτική εγκύκλιο ΠΟΛ.1219/6.10.2014 :

α) Λοιπές δαπάνες που αφορούν τα παραχωρούμενα οχήματα

(καύσιμα, διόδια, ασφάλιστρα, οδική βοήθεια κ.λπ.) δεν λαμβάνονται υπόψη για

τον υπολογισμό της παροχής αυτής.

β) Στην παραχώρηση οχήματος δεν ισχύει το όριο των 300,00

ευρώ. Συνεπώς αν για παράδειγμα η αγοραία αξία υπολογισθεί στο ποσό των 270,00

ευρώ, το ποσό αυτό θα προσαυξήσει το εισόδημα από μισθωτή εργασία του στελέχους

που κάνει χρήση του οχήματος.

γ) Σε περίπτωση χρήσης εταιρικού οχήματος για χρονικό

διάστημα μικρότερο του έτους (νέα πρόσληψη, αποχώρηση εργαζόμενου λόγω

συνταξιοδότησης ή άλλου λόγου, απόλυσης κ.λπ.), η αξία της παροχής υπολογίζεται

αναλογικά με το πραγματικό χρονικό διάστημα (μήνες) χρησιμοποίησής της.

Επισημαίνεται ότι, η χρήση εταιρικού οχήματος από εργαζόμενο για διάστημα άνω

των 15 ημερολογιακών ημερών θα λαμβάνεται ως μήνας.

δ) Οι διατάξεις της παραγράφου 2 του άρθρου 13 αναφέρονται

στο εισόδημα που προκύπτει από την παραχώρηση οχήματος γενικά. Ανεξάρτητα αν η

σχετική ερμηνευτική εγκύκλιος ΠΟΛ. 1219/6.10.2014 αναφέρεται σε επιβατηγά

ιδιωτικής χρήσης αυτοκίνητα, η υπόψη διάταξη της παραγράφου 2 του άρθρου 13

πρέπει να επαναδιατυπωθεί για την αποφυγή μελλοντικών ερμηνευτικών προβλημάτων.

ε) Στις διατάξεις του Κ.Φ.Ε. δεν προβλέπονται εξαιρέσεις,

αλλά στη σχετική ερμηνευτική εγκύκλιο ΠΟΛ. 1219/6.10.2014 διευκρινίζεται ότι οι

διατάξεις της παραγράφου 2 του άρθρου 13 δεν εφαρμόζονται :

αα) Για αυτοκίνητα τα οποία παρέχουν οι επιχειρήσεις σε

συγκεκριμένους (ονομαστική παραχώρηση) πωλητές, τεχνικούς και λοιπούς

εργαζομένους, των οποίων η εργασία απαιτεί συχνή μετακίνηση εκτός των

εγκαταστάσεων του εργοδότη (tool cars)

και χρησιμοποιούνται για την επιχειρηματική δραστηριότητα του εργοδότη,

ανεξάρτητα αν τα αυτοκίνητα αυτά μπορεί να χρησιμοποιούνται από τον δικαιούχο

και εκτός του ωραρίου εργασίας τους.

Προσοχή : Αποτελεί παροχή σε είδος η κατά τα ανωτέρω

προσδιοριζόμενη αγοραία αξία των αυτοκινήτων που παρέχονται στους εργαζόμενους

λόγω της θέσης τους (status cars

τα οποία παραχωρούνται σε διευθυντές και επιθεωρητές πωλήσεων, τεχνικούς

διευθυντές και λοιπά στελέχη).

ββ) Για αυτοκίνητα δοκιμών (test-drive), που διαθέτουν οι επιχειρήσεις εμπορίας αυτοκινήτων.

γγ) Για αυτοκίνητα

μεταφοράς προσωπικού (π.χ. mini-bus).

δδ) Για αυτοκίνητα που χρησιμοποιούν επιχειρήσεις (π.χ.

ξενοδοχειακές επιχειρήσεις) για μεταφορά καλεσμένων ή πελατών τους.

εε) Για αυτοκίνητα τα οποία διαθέτουν οι επιχειρήσεις

επισκευής και συντήρησης (service)

αυτοκινήτων προσωρινά σε αντικατάσταση

των επισκευαζόμενων.

στστ) Για αυτοκίνητα ιδιωτικής χρήσης που χρησιμοποιούνται από τις αεροπορικές εταιρείες και τις

επιχειρήσεις διαχείρισης αεροδρομίων για

την εξυπηρέτηση των αεροσκαφών και των επιβατών τους (αυτοκίνητα πίστας) καθώς

και για τη μεταφορά VIPS

ή προσωπικού.

εε) Για αυτοκίνητα που παραχωρούνται από φορείς της Γενικής

Κυβέρνησης (σχετική η Κ.Υ.Α. 129/2534/20.1.2010 – Φ.Ε.Κ. 108/Β’)

Επισημάνσεις

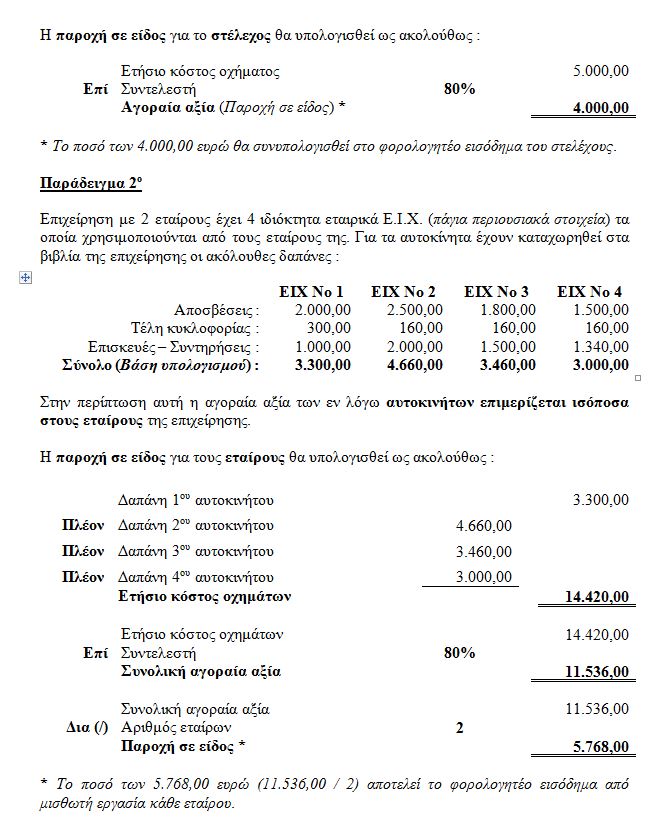

i) Ο εκκαθαριστής μισθοδοσίας θα πρέπει να συμπεριλάβει στη βεβαίωση αποδοχών των εισοδημάτων από

μισθωτή εργασία που θα χορηγηθεί σε καθέναν από τους 2 εταίρους για την παροχή

αυτή των 5.768,00 ευρώ.

ii) Τα ανωτέρω ισχύουν και στην περίπτωση που τα εν λόγω αυτοκίνητα είναι

μισθωμένα, συνεπώς ο εκκαθαριστής μισθοδοσίας θα πρέπει να επιμερίσει ποσοστό 80% της αγοραίας αξίας των μισθωμένων

αυτοκινήτων (μίσθωμα κ.λπ.).