Ορισμένα “μυστικά” για τον υπολογισμό φόρου δωρεάς-γονικής παροχής θα πρέπει να γνωρίζουν οι πολίτες. Μάλιστα για να υπολογιστεί ο φόρος αυτός, οι φορολογούμενοι κατατάσσονται σε τρεις κατηγορίες με βάση τη συγγενική σχέση του δωρεοδόχου με τον δωρητή. Αναλυτικά:

Στην Α΄ κατηγορία εντάσσονται:

α) ο/η σύζυγος ή το πρόσωπο με το οποίο ο κληρονομούμενος έχει συνάψει σύμφωνο συμβίωσης,

β) τα τέκνα,

γ) οι εγγονοί και

δ) οι γονείς του κληρονομουμένου.

Στη Β΄ κατηγορία εντάσσονται:

α) οι κατιόντες εξ αίματος τρίτου και επόμενων βαθμών (δισέγγονοι κ.λπ.),

β) οι ανιόντες εξ αίματος δεύτερου και επόμενων βαθμών (παππούδες, προπαππούδες κ.λπ.),

γ) τα εκούσια ή δικαστικά αναγνωρισθέντα τέκνα έναντι των ανιόντων του πατέρα που τα αναγνώρισε,

δ) οι κατιόντες του αναγνωρισθέντος έναντι του αναγνωρίσαντος και των ανιόντων αυτού

, ε) οι αδελφοί (αμφιθαλείς ή ετεροθαλείς),

στ) οι συγγενείς εξ αίματος τρίτου βαθμού εκ πλαγίου (ανιψιοί του κληρονομουμένου),

ζ) οι πατριοί και οι μητριές,

η) τα τέκνα από προηγούμενο γάμο του συζύγου,

θ) τα τέκνα εξ αγχιστείας (γαμπροί – νύφες) και

ι) οι ανιόντες εξ αγχιστείας (πεθεροί – πεθερές) του κληρονομουμένου.

Στη Γ΄ κατηγορία υπάγεται οποιοσδήποτε άλλος εξ αίματος ή εξ αγχιστείας συγγενής ή εξωτικός του κληρονομουμένου.

Ο υπολογισμός του φόρου γονικής παροχής γίνεται μόνο για τους κατιόντες Α΄ βαθμού (τέκνα) και υπολογίζεται με τις κλίμακες της Α΄ κατηγορίας. Φόρος 10% επιβάλλεται στους δικαιούχους πρόσωπα της A΄ κατηγορίας για τις χρηματικές δωρεές ή γονικές παροχές.

Για τις δωρεές ή γονικές παροχές προς δικαιούχους πρόσωπα της Α΄ κατηγορίας, οποιασδήποτε φύσεως περιουσίας και για τις χρηματικές γονικές παροχές ή χρηματικές δωρεές εφόσον διενεργούνται (αποδεδειγμένα) με μεταφορά χρημάτων μέσω χρηματοπιστωτικών ιδρυμάτων, εφαρμόζεται η φορολογική κλίμακα της A΄ κατηγορίας, και φορολογούνται με 10% μετά την αφαίρεση 800.000 ευρώ

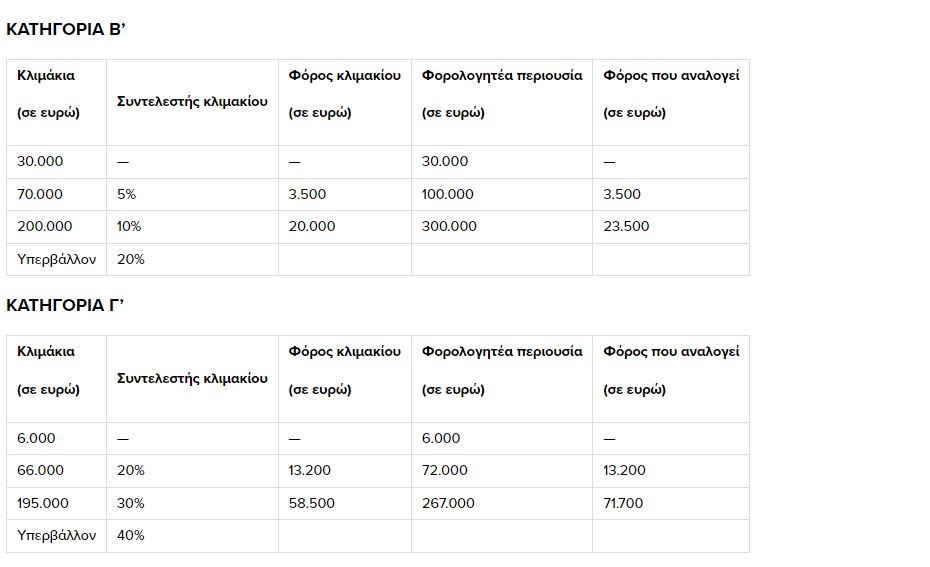

Η δωρεά χρηματικών ποσών φορολογείται αυτοτελώς με συντελεστή 20%, για δωρεοδόχους που υπάγονται στη Β ́ κατηγορία και με συντελεστή 40% για δωρεοδόχους που υπάγονται στη Γ ́ κατηγορία. Για τα υπόλοιπα περιουσιακά στοιχεία ο φόρος δωρεάς για δικαιούχους πρόσωπα της Β΄ και Γ΄ Κατηγορίας υπολογίζεται με κλίμακες.

Σύμφωνα με την υφιστάμενη νομοθεσία, οι φορολογικές κλίμακες διαμορφώνονται ως εξής:

Αξιοσημείωτο είναι πως μειώνεται κατά 10% ο φόρος που αναλογεί σε κληρονόμο ή κληροδόχο που έχει αναπηρία κατά ποσοστό 67% και άνω.

Δωρεές /γονικές παροχές: Η φορολόγηση χρηματικών ποσών

Η δωρεά ή γονική παροχή χρηματικών ποσών (πλην αυτών που μεταφέρονται μέσω χρηματοπιστωτικών ιδρυμάτων, για τα οποία ισχύει αφορολόγητο 800.000 ευρώ για δικαιούχους πρόσωπα της Α΄ κατηγορίας), φορολογείται αυτοτελώς με συντελεστή 10% για δωρεοδόχους που υπάγονται στην Α΄ κατηγορία, 20% για δωρεοδόχους που υπάγονται στη Β΄ κατηγορία και 40% για δωρεοδόχους που υπάγονται στη Γ΄ κατηγορία.

Σημειώνεται δε πως φόρος δωρεών και γονικών παροχών μπορεί να καταβληθεί και σε δόσεις. Αναλυτικά:

α) Ο φόρος που προκύπτει βάσει αρχικής ή εμπρόθεσμης τροποποιητικής δήλωσης, καταβάλλεται σε 12 ίσες διμηνιαίες δόσεις, όχι μικρότερες των 500 ευρώ , πλην της τελευταίας. Aν ο δωρεοδόχος-τέκνο είναι ανήλικος, ο αριθμός των δόσεων διπλασιάζεται, με την προϋπόθεση ότι κάθε δόση δεν είναι μικρότερη των 500 ευρώ, πλην της τελευταίας.

β) Μετά την υποβολή εκπρόθεσμης τροποποιητικής δήλωσης ή μετά τον έλεγχο, ο φόρος καταβάλλεται εντός 30 ημερών από την κοινοποίηση της πράξης διορθωτικού προσδιορισμού.

γ) Σε περίπτωση έκδοσης οριστικής απόφασης διοικητικού δικαστηρίου, ο φόρος καταβάλλεται σε δύο ίσες μηνιαίες δόσεις.

δ) Στην περίπτωση δωρεάς-γονικής παροχής χρηματικών ποσών και κινητών, ο φόρος καταβάλλεται κατά κανόνα εντός 3 ημερών από την υποβολή της δήλωσης ή από την έκδοση της πράξης διοικητικού προσδιορισμού του φόρου αντίστοιχα.

Ποιοι απαλλάσσονται από τον φόρο

Μάλιστα σύμφωνα με την υφιστάμενη νομοθεσία, σε ορισμένες περιπτώσεις οι υπόχρεοι απαλλάσσονται από την καταβολή του φόρου. Αυτές είναι όταν τα μεταβιβαζόμενα περιουσιακά στοιχεία έχουν ως δικαιούχους το Δημόσιο, λογαριασμούς υπέρ του Δημοσίου και αλλοδαπούς με τον όρο της αμοιβαιότητας, εφόσον προβλέπεται απαλλαγή τους από τον φόρο με διεθνείς συμβάσεις. Επίσης δεν οφείλεται φόρος δωρεάς/γονικής παροχής σε κάποιες περιπτώσεις. Όπως:

- Για τις δωρεές χρηματικών ποσών ή άλλων κινητών περιουσιακών στοιχείων από ανώνυμους και μη δωρητές, όταν αυτές γίνονται σε πανελλαδικό επίπεδο με την πρωτοβουλία φορέων για σκοπούς αποδεδειγμένα φιλανθρωπικούς.

- Για τα βοηθήματα ή αποζημιώσεις που καταβάλλονται λόγω θανάτου του ασφαλισμένου από ασφαλιστικά ταμεία ή ασφαλιστικούς οργανισμούς στη χήρα, τα τέκνα, τους γονείς και τις άγαμες αδελφές του κληρονομούμενου.

- Για απόκτηση από το τέκνο με γονική παροχή, πρώτης κατοικίας υπό συγκεκριμένες προϋποθέσεις. Δικαιούχοι της απαλλαγής είναι οι Έλληνες και οι πολίτες κρατών μελών της Ευρωπαϊκής Ένωσης καθώς και των χωρών του Ευρωπαϊκού Οικονομικού Χώρου (Ε.Ο.Χ.), οι οποίοι δεν απαιτείται πλέον να είναι μόνιμοι κάτοικοι Ελλάδας.

Για τις δωρεές κινητών περιουσιακών στοιχείων που βρίσκονται, κατά τον χρόνο της δωρεάς, στην αλλοδαπή, από Έλληνα υπήκοο, που είναι εγκατεστημένος στην αλλοδαπή για δέκα (10) τουλάχιστον συνεχόμενα έτη και, σε περίπτωση μετεγκατάστασής του στην Ελλάδα, δεν έχει παρέλθει διάστημα μεγαλύτερο των πέντε (5) ετών, εκτός αν η φορολογική αρχή αποδείξει ότι αυτά είχαν αποκτηθεί κατά τα τελευταία δώδεκα (12) έτη στην ημεδαπή.

Για τους Έλληνες υπηκόους, που είναι εγκατεστημένοι στην αλλοδαπή για είκοσι (20) τουλάχιστον συνεχόμενα έτη και δεν έχουν μετεγκατασταθεί κατά τον χρόνο της δωρεάς στην Ελλάδα τα δωρούμενα κινητά περιουσιακά στοιχεία που βρίσκονται κατά τον χρόνο της δωρεάς στην αλλοδαπή.

Δεν περιλαμβάνονται στην απαλλαγή αυτή περιουσίες δημοσίων υπαλλήλων, στρατιωτικών και υπαλλήλων επιχειρήσεων που εδρεύουν στην Ελλάδα, εφόσον τα πρόσωπα αυτά εγκαταστάθηκαν στην αλλοδαπή λόγω της ιδιότητάς τους αυτής.

Τι ισχύει για την πρώτη κατοικία

Υπάρχουν ορισμένες προϋποθέσεις απαλλαγής της πρώτης κατοικίας από τον φόρο γονικής παροχής. Αναλυτικά αυτές είναι οι εξής:

α) Το τέκνο που ζητά την απαλλαγή, ο/η σύζυγος και τα ανήλικα τέκνα τους να μην έχουν δικαίωμα πλήρους κυριότητας ή επικαρπίας ή οίκησης σε άλλη κατοικία ή ιδανικό μερίδιο κατοικίας που πληροί τις στεγαστικές ανάγκες της οικογένειας ή δικαίωμα πλήρους κυριότητας επί οικοπέδου οικοδομήσιμου ή επί ιδανικού μεριδίου οικοπέδου, στα οποία αντιστοιχεί εμβαδόν κτίσματος που πληροί τις στεγαστικές τους ανάγκες και βρίσκονται σε δήμο ή κοινότητα με πληθυσμό άνω των 3.000 κατοίκων. Οι στεγαστικές ανάγκες θεωρείται ότι καλύπτονται αν το συνολικό εμβαδόν των ανωτέρω ακινήτων είναι 70 τ.μ., προσαυξανόμενα κατά 20 τ.μ. για καθένα από τα δύο πρώτα τέκνα και κατά 25 τ.μ. για το τρίτο και καθένα από τα επόμενα τέκνα του δικαιούχου.

β) Το τέκνο να είναι Έλληνας ή πολίτης κρατών-μελών της Ε.Ε. και των χωρών του ΕΟΧ.

γ) Το ακίνητο να αποκτάται κατά πλήρη κυριότητα και ολόκληρο.

δ) Η απαλλαγή από τον φόρο για την απόκτηση πρώτης κατοικίας παρέχεται για μία φορά. Δεν απαλλάσσεται το τέκνο που το ίδιο ή ο/η σύζυγος ή τα ανήλικα τέκνα αυτών έχουν ήδη τύχει απαλλαγής από τον φόρο μεταβίβασης ή γονικής παροχής ή κληρονομιάς.

ε) Η κατοικία ή το οικόπεδο να παραμείνει στην κυριότητα του τέκνου για μία τουλάχιστον πενταετία.

στ) Το αίτημα για την απαλλαγή υποβάλλεται με την εμπρόθεσμη δήλωση πριν την σύνταξη του συμβολαίου.

Σημειώνεται δε πως τα ποσά για την απόκτηση πρώτης κατοικίας με γονική παροχή είναι αφορολόγητα όταν:

- Η απαλλαγή παρέχεται για αξία κατοικίας μέχρι 200.000 ευρώ για κάθε ανήλικο ή άγαμο και μέχρι 250.000 ευρώ για έγγαμο, η οποία προσαυξάνεται κατά 25.000 ευρώ για καθένα από τα δύο πρώτα τέκνα και κατά 30.000 ευρώ για το τρίτο και καθένα από τα επόμενα ανήλικα τέκνα, των οποίων την επιμέλεια έχει ο δικαιούχος. Στο ποσό της απαλλαγής περιλαμβάνεται και η αξία μιας θέσης στάθμευσης αυτοκινήτου και ενός αποθηκευτικού χώρου, για επιφάνεια εκάστου έως 20 τ.μ., εφόσον βρίσκονται στο ίδιο ακίνητο και αποκτώνται ταυτόχρονα.

- Επίσης, χορηγείται απαλλαγή για οικόπεδο αξίας μέχρι 50.000 ευρώ για κάθε ανήλικο ή άγαμο και μέχρι 100.000 ευρώ για κάθε έγγαμο, προσαυξανόμενη κατά 10.000 ευρώ για καθένα από τα δύο πρώτα τέκνα και κατά 15.000 ευρώ για το τρίτο και καθένα από τα επόμενα τέκνα. Τα παραπάνω ποσά ισχύουν για την απόκτηση πρώτης κατοικίας με κληρονομιά και με γονική παροχή. Η πιο πάνω προσαύξηση, όσον αφορά στον φόρο κληρονομιάς ισχύει, εφόσον στον κληρονόμο περιέρχεται μία μόνο κατοικία ή ένα μόνο οικόπεδο εξ ολοκλήρου και κατά πλήρη κυριότητα και όχι ποσοστό εξ αδιαιρέτου.